J’ai quitté l’administration Bush en 1990, convaincue que les nouvelles technologies et l’internet pourraient être utilisés par les entrepreneurs, afin de créer de nouvelles richesses, avec un modèle d’investissement permettant de mettre en lien les investisseurs globaux avec le sol, l’environnement et les populations. Si nous financions des sites avec du capital en lieu et place de dettes, nous pouvions créer un moyen pour les investisseurs internationaux de capitaliser sur la réduction de la consommation des ressources rares, sur l’intégration de nouvelles technologies dans les infrastructures, et sur les soins à l’environnement et de ce fait pouvoir améliorer l’indice que j’utilise pour évaluer l’état des communautés, c’est à dire l’index Popsicle. Cet index « Popsicle » est le pourcentage de personnes, dans un endroit donné, qui pensent qu’un enfant peut quitter sa maison et faire l’aller-retour à l’endroit le plus proche s’acheter des friandises ou un goûter en toute sécurité.

Quand j’étais petite fille, à l’ouest de Philadelphie, l’indice Popsicle était proche de 100%. Le Dow Jones était à 150. Aujourd’hui, mon ancien quartier est tombé à 10% soit une chute du Popsicle de 90% tandis que le Dow Jones lui, a augmenté plus de soixante fois, pour atteindre 10.000. En résumé, nous avons une relation inversement proportionnelle entre les investisseurs et les communautés. De plus, il y a le même type de relation inverse entre le gouvernement et les communautés. Par exemple, nous savons que pendant plus de 50 ans, les budgets gouvernementaux ont augmenté (pour des programmes et la sécurité, souvent sensés augmenter l’index Popsicle, alors que le Popsicle baisse régulièrement).

En 1991, tandis que Dillon finançait la start-up Cornell Corrections, je créais une banque d’investissement et un logiciel financier à Washington, sous le nom d’Hamilton Securities Group. Le nom Hamilton était inspiré d’Alexandre Hamilton, l’un des principaux rédacteurs de la Constitution américaine. Lorsque j’étais au ministère du logement, j’avais essayé de convaincre à plusieurs reprises le ministre Jack Kemp et son équipe, de ne pas proposer de nouvelles mesures permettant l’abrogation des contrats gouvernementaux ou des obligations contractuelles en liaison avec des actifs financiers. J’avais un directeur d’administration qui me rappelait constamment qu’Alexandre Hamilton avait réalisé une action similaire, s’assurant que le gouvernement ne puisse pas annuler de manière illégale ses obligations et dettes, quand il était lui-même Ministre des Finances des Etats-Unis, et qu’Hamilton avait toujours réussi. De nombreuses citations d’Hamilton devinrent pour nous un moyen de nous ragaillardir au milieu du grand nettoyage de niveaux de corruption qui nous rendaient malade. Des phrases comme « une promesse doit être toujours tenue ».

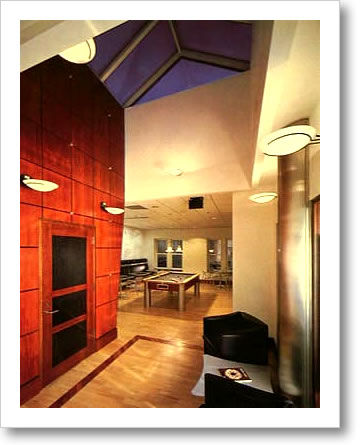

Les bureaux d’Hamilton Securities Group reçurent un prix de l’Institut Américain des Architectes, pour la conception de bureaux grâce à des technologies avancées.

(Photo : Hamilton Securities Group)

L’un des objectifs du groupe Hamilton était de réaliser une carte des flux financiers, voir comment ils fonctionnaient dans les Etats-Unis, et créer des outils grâce à des logiciels qui permettraient de rendre cette information accessible. Nous pensions que la manière de reformater le gouvernement passait par l’accès des citoyens à l’information sur les ressources, l’utilisation des impôts, les dépenses gouvernementales ainsi que le financement de leur communauté, et leur participation dans le processus de contrôle de ces investissements pour qu’ils soient gérés de façon à restaurer nos quartiers avec un index Popsicle de 100%. La transparence est essentielle pour le fonctionnement des marchés privés, et pour l’investissement gouvernemental, pour qu’ils soient productifs économiquement, vérifiables par ses financeurs, et gérés selon les lois supposés régir ce type d’investissement. Sinon, nous allions subventionner des intérêts privés puissants sur le plan politique, voire brutaux, incluant des actes malsains et une guerre économique, à l’opposé de ce qui est productif.

Après que j’eusse lancé le groupe Hamilton, je fus approchée par Nick Brady, toujours Secrétaire au Trésor, afin de devenir gouverneur de la Réserve Fédérale. Quand je déclinais l’offre, John Sununu, alors Secrétaire général de la Maison blanche, me nomma au conseil d’administration de Sallie Mae, la société qui permettait de financer les prêts étudiants. Lors d’une réunion de ce conseil, je fus retenue à l’écart par son président qui me dit qu’il était important pour moi que Nick me promeuve membre du CFR (Council on Foreign Relations). Quand je répondis que je n’étais pas du tout à l’aise avec cette fonction, il me répondit, un peu inquiet et d’une manière amicale et bienveillante « vous ne comprenez pas, si vous ne rejoignez pas le CFR, vous serez mise sur la touche pour de bon ».

En 1995, le groupe Hamilton intégrait le téléphone et les ordinateurs dans un bureau ouvert partagé. Que ce soit à un bureau, dans une salle de réunion ou dans la cuisine, les « Hamiltoniens » et les membres du réseau (beaucoup de diplômés et de gens expérimentés dans les technologies de l’information) pouvaient accéder aux dernières technologies, outils, logiciels et lignes internet T1 (Photos : Hamilton Securities Group).

Je n’ai pas rejoint le CFR ce qui en y pensant, après des années d’observation sur son fonctionnement et celui de ses membres, me paraît avoir été une bonne décision. Mon rêve était de trouver des solutions. Cela nécessitait d’aller dans le cœur de la machine, pour réaliser des prototypes de schémas monétaires, d’outils et de transactions. La création de ces prototypes demande un haut niveau de confiance par divers réseaux (dans les communautés, et aussi sur les marchés financiers). Certains membres de ces réseaux ne seraient pas ravis de voir un banquier central ou un membre d’une organisation comme le CFR (qui produit des écrans de fumée pour la centralisation des données financières et des flux et pour le pouvoir politique et économique).

Au fil du temps je devins de plus en plus choquée par la vitesse et par l’aisance avec lesquelles des personnalités intelligentes, et apparemment compétentes du CFR semblaient prêtes à soutenir des politiques et des actions qui alimentaient la corruption qui allait grandissante. La constante avec laquelle beaucoup de membres du CFR protégeaient des personnes à l’intérieur, les écartant de toute responsabilité pour des fraudes criantes, arrivait cependant jusqu’à me surprendre. Beaucoup d’entre eux, ravis des avantages à être dans le coup tout en étant complètement indifférents au coût extraordinaire supporté par les citoyens, voyaient nos vies, notre santé et nos ressources ponctionnés jusqu’à l’os, pour augmenter les gains d’une manière qui violait les principes les plus primordiaux des obligations et du respect de la loi. Pour faire court, le CFR opérait dans un paradigme économique inégalitaire, centralisant le pouvoir économique et politique. J’essayais de trouver une façon de passer à une relation « gagnant – gagnant » dans un fonctionnement, par nature, décentralisé.

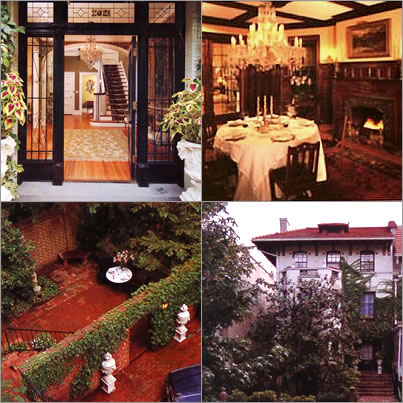

Le groupe Hamiton était financé par l’argent que j’avais gagné quand j’étais associé chez Dillon Read, et par la vente de ma maison à Washington et par la suite, par les bénéfices réinvestis. Plusieurs années après son lancement, nous obtenions un contrat après mise en concurrence, pour servir de principal conseil financier pour le Ministère du Logement et son administration. Ainsi, j’avais l’opportunité de travailler pour l’administration Clinton en tant que présidente du groupe Hamilton, après avoir servi comme Secrétaire d’Etat sous l’administration Bush.

La vente de la maison de Catherine à Woodley, Washington, D.C. permit de financer Hamilton Securities. (Photos : Catherine Austin Fitts)

L’une de nos tâches pour le Ministère était de les conseiller pour 10 milliards de dollars de vente aux enchères de prêts immobiliers. En utilisant notre conception des registres en ligne, nos outils d’analyse informatiques, ainsi qu’une technologie de vente aux enchères en ligne des laboratoires Bell que nous avions adaptés pour des applications financières, nous étions capables d’augmenter de manière importante le taux de recouvrement des défaillances, générant 2,2 milliards d’économie pour le « FHA Mutual Mortgage Insurance » et les « General Insurance Funds ».

Tandis que nous réinjections tous nos bénéfices dans les frais de création des bases de données et des logiciels ainsi que dans le financement d’une société de services de données communautaires, nous étions toujours rentables, générant 16 millions de chiffre d’affaire et 2,3 millions de revenus nets en 1995.

Tandis que la vente de prêts rencontrait un grand succès pour les contribuables, les propriétaires et les communautés, il se trouvait qu’il y avait une menace importante sur les buts traditionnels des programmes du ministère, de son administration, des contrats et prêts immobiliers et des opérations sur titres de Ginnie Mae, Finnie Mae et Freddie Mac.

Par exemple, si vous mettiez la loupe sur la provenance et l’utilisation des ressources gouvernementales quartier par quartier, vous pourriez vous rendre compte que l’argent public du gouvernement était dépensé de manière à créer des profits financiers sur le marché boursier et des profits personnels pour des personnes bien informées, au détriment des gens plus productifs qui à l’extérieur, alimentent la plupart des impôts et des autres ressources financières utilisées. Les personnes informées pouvaient inclure des sociétés de gros promoteurs et gérants immobiliers spécialisés dans les propriétés subventionnées par l’administration, comme le NHP (National Housing Partners) détenues par les fonds de placement d’Havard, et leurs opérations bancaires de prêts immobiliers en rapport comme le WMF (Washington Mortgage appartenant au NHP) ou des banquiers d’investissement comme Dillon Read ou Stephens, Inc. qui émettaient des obligations municipales pour le logement pour des agences locales comme celle de l’Arkansas, soit l’ « Arkansas Development and Finance Agency » (voir plus haut le chapitre consacré aux narcodollars et l’Arkansas). Quand j’ai fait la suggestion à la directrice du programme Hope VI du ministère au logement (HUD) qu’elle pourrait dépenser 50.000 dollars par maison (propriété fédérale) pour les rénover, plutôt que de dépenser 250.000 dollars pour de nouveaux logements publics dans la même localité, elle s’est énervée et m’a demandé « Sinon, comment on génère des honoraires pour nos amis ? »

Nos efforts au sein du groupe Hamilton pour aider l’administration fédérale au logement (HUD) à faire un maximum de retour sur investissement sur la vente des actifs de prêts immobiliers défaillants, coïncidèrent avec le processus généralisé de « privatisation » par lequel les actifs sont en réalité, cédés par les gouvernements à un prix significativement inférieur au prix de marché, ce qui permet de prévoir en retour, des profits extraordinaires, des plus-values financières et du capital pour des investisseurs et des sociétés privés. De plus, les tâches gouvernementales étaient en train d’être sous-traitées à des coûts au-dessus des prix de marché, ou des coûts gouvernementaux, encore une fois pour prendre au gouvernement et aux collectivités leurs ressources financières, de manière à subventionner des intérêts privés. Le capital financier obtenu par des intérêts privés était souvent le résultat d’un vol du capital financier, humain et environnemental des communautés, souvent avant que celles-ci ne soient en capacité de comprendre ce qui se passait ou de pouvoir identifier leur perte. C’est pourquoi j’appelle cette privatisation maintenant la « piratisation ». L’une des conséquences fut l’augmentation du pouvoir politique de sociétés et d’investisseurs qui étaient de plus en plus dépendants des subventions déguisées et lucratives, diminuant de ce fait la productivité économique et sociale générale. De ce fait, la multiplication par 2 du taux de recouvrement (de 35 à 70-90%) des prêts immobiliers, allait à l’encontre de la tendance et gênait du monde. L’administration (FHA) avec l’assistance du groupe Hamilton, demandait aux investisseurs (tels que le fonds d’investissement de Havard) de payer le prix juste pour ses actifs, tandis qu’en fait, il semblait que ces investisseurs mettaient en place des prix d’acquisition de plus en plus bas dans le cadre de programmes de privatisation gouvernementaux, dans le pays et à l’étranger. Une action judiciaire sur la base de la loi Lincoln contre Harvard, et le suivi journalistique de leur rôle en tant que sous-traitant du gouvernement via le programme d’aide financière USAID d’assistance auprès de la Russie, a mis en lumière l’étendue des profits totalement opportunistes qu’ils ont pu générer ainsi que leurs réseaux, sur le dos du peuple russe, des investisseurs et des citoyens américains. Une autre facette que je ne comprenais pas à l’époque, c’est que même des transactions réalisées de manière efficace et honnête, telles que les politiques de vente de prêts de l’administration au logement (HUD) qui insistent sur une compétition claire, au prix le plus élevé possible, ne sont pas écartées du risque de favoritisme de certains agents, ceux qui ont été les plus habiles à blanchir l’argent sale pour des « fonds occultes ». Toutes les solutions à ce problème nous renvoient à la question de la transparence des ressources gouvernementales et à l’importance qu’il y a à investir dans le capital des petites et moyennes entreprises et sociétés.

Les choses prirent une tournure encore plus difficile au lancement des services technologiques d’Edgewood, une société de bases de données dans une communauté largement afro-américaine, située à Washington D.C. Notre investissement dans Edgewood nous donnait l’opportunité de créer une force de travail qualifiée qui pouvait nous aider à construire des bases de données solides et des outils informatiques. Cela nous aida aussi à comprendre l’intérêt d’investir dans la formation des personnes qui travaillaient au smic, ou vivant d’aide sociale, pour acquérir des qualifications plus monnayables et se sentir plus forts, en créant du service de base de données financières et du développement de logiciel.

Selon nos informations financières provenant de notre gestion de portefeuille pour l’administration au logement (HUD) et de notre investissement dans Edgewood, nous allions découvrir qu’il était moins cher de former les gens à ce type de travail que de les financer indéfiniment par les aides gouvernementales, sans compter la prison. Par exemple, une mère avec 2 enfants vivant dans une maison subventionnée à Washington D.C. et dépendante des aides sociales et des bons alimentaires, coutait au gouvernement entre 35 et 55.000 dollars, voire plus. En 1996, la cour des comptes (GAO) publia une étude montrant que la moyenne de la totalité des dépenses annuelles pour les prisonniers (niveau fédéral, par état et local) dépassait 150.000 dollars par prisonnier. Ceci incluait je pense, les coûts indirects et coûts du capital, mais n’incluait pas la charge des enfants mineurs des prisonniers. Si l’Etat finançait le soin des 2 enfants tandis que leur mère était en prison, il faudrait y ajouter ces charges.

Ce que nous découvrions alors à Edgewood, c’était qu’il y avait une partie de la population en âge de travailler qui ne pouvait pas se rendre à un poste de travail ayant des enfants et des parents âgés. Certaines de ces personnes auraient été une force de travail productive si elles avaient pu travailler à proximité de leur lieu de résidence, et développer des compétences en informatique et de développement, à leur propre rythme. Si la formation était combinée à des créations de postes, le coût de la formation pour les former serait tenable, et avec de la supervision et une sélection adéquate, pouvait être rentable pour le secteur privé. Les économies potentielles pour le secteur public étaient impressionnantes, sans compter l’amélioration substantielle de la qualité de vie dans les villes, les banlieues et les communautés rurales. Avec le gouvernement en pilotage, et de larges sociétés cherchant activement à délocaliser leurs postes, des gens dans tous les Etats-Unis auraient besoin de ce type de nouvelles compétences et de travail. De plus, les petites entreprises auraient besoin d’accéder au type de capital risque et d’investissement financier que nous proposions pour les communautés. Cela voulait dire que les communautés avaient besoin que les dépôts d’argent et les économies circulent plus en interne plutôt que de les voir être investies dans de grosses banques et des sociétés qui les utilisaient pour attraper des parts de marché sur le dos des petites entreprises et agriculteurs.

Durant cette période, le groupe Hamilton assista l’administration (HUD) dans le développement d’un programme permettant aux porteurs de projets subventionnés de déduire le coût des centres de formation collectifs comme frais, qui pouvaient être couverts par les rentrées d’argent provenant des biens immobiliers.

Cela permettait des opérations de construction d’appartements dans des communautés sous le coup de la réforme des aides sociales, des coupes financières dans les programmes nationaux, et du chômage lié à la délocalisation, en amenant des sites et des programmes pouvant aider les habitants à créer des revenus. Cela encourageait les liens entre les managers immobiliers du secteur privé et les écoles publiques, ainsi que d’autres organismes dédiés à l’apprentissage de nouvelles compétences.

Comme je me déplaçais et faisais des recherches à travers le pays, il devint clair que les emplois de service pour les bases de données comme ceux que mettaient en œuvre Edgewood étaient très compétitifs comparés au travail au noir. En d’autres termes, les emplois payant 8 à 10 dollars l’heure et offrant une couverture sociale ainsi que l’opportunité d’améliorer ses compétences, avaient la possibilité d’attirer un grand nombre de personnes et les détourner du trafic de drogues, de la prostitution et des autres expédients. La seule compétition pour le groupe Hamilton pour attirer la part de la population active jeune et d’origines différentes, semblait être l’industrie du crime organisé, et les activités dépendantes de la survie des activités du crime organisé, incluant la mise en place des prisons privées.

Entre-temps, le logiciel et les structures de bases de données du groupe Hamilton, sur les flux des ressources publiques et privées dans les communautés, indiquaient qu’une vaste majorité des subventions publiques n’était pas forcément ni nécessaires, ni rentables, que ce soient les aides sociales, les subventions de l’administration au logement, les prisons ou le nombre grandissant et gigantesque des infrastructures du développement communautaire et social, l’immobilier privé, les sous-traitants du secteur public que ces aides alimentaient. Il y avait une manière plus efficace pour le gouvernement de réduire ses subventions et le crime. Il y avait un retour sur investissement négatif pour des milliards de dollars d’argent public. Nous payions des millions de personnes, que ce soit en aide sociale ou sous forme de contrats pour l’administration (HUD) ou de subventions immobilières, pour réaliser des choses non productives. Il suffisait de modifier la destination de ces dépenses pour produire un retour sur investissement positif, et voir qu’il était possible d’obtenir des améliorations énormes sur la productivité. Il y avait tant de travail à faire qui méritait de l’investissement, des réparations sur nos infrastructures à la reconstruction de communautés. Parmi ces opportunités possibles, que ce soit avec le secteur privé ou le gouvernement fédéral, nous prédisions une augmentation importante du besoin de postes de production de base de données et d’autres fonctions qui pourraient être sous-traitées grâce aux télécommunications. Nous partageâmes nos données et nos résultats avec l’administration (HUD), le Département de la Santé (HHS), le Congrès et le Bureau de la Gestion et du Budget à la Maison Blanche, ainsi qu’avec des représentants du monde de l’immobilier et de la construction.

La première réaction fut très positive, et plus particulièrement des gens les plus préoccupés par l’augmentation de la dette fédérale et les problèmes de productivité. Je n’oublierais jamais l’une de nos réunions avec un membre expérimenté de la Maison Blanche. Nous lui montrâmes nos estimations initiales des économies qu’il était possible de réaliser grâce à la réduction potentielle des subventions, ainsi qu’à la réduction des taux de défaillance des prêts immobiliers gouvernementaux, le tout résultant de l’augmentation de l’emploi et des revenus dans les communautés pauvres ou fragiles. Il était enthousiaste à l’idée d’économiser des milliards tout en réduisant la pauvreté, tout cela rendu récemment possible par la technologie. Il ne fut pas le seul parmi les fonctionnaires ou représentants du gouvernement qui, à la vue de nos estimations originelles provenant de la vente des prêts et l’agrégation des montants extraordinaires des subventions fédérales perdues par site géographique, réalisèrent le potentiel avéré quand un retour sur investissement négatif devient positif grâce à une remise à plat.

Les investisseurs privés étaient aussi enthousiastes. Durant une des présentations, le gérant de la stratégie de gestion de portefeuille d’une grande société, me dit avec étonnement « C’est incroyable. Nous pouvons sauver le pays et faire de l’argent en même temps ». Faire fortune était une bonne chose. L’une de nos préoccupations était d’atteindre assez de performance sur les capitaux des fonds de pension pour s’assurer que les retraites seraient provisionnées suffisamment. Hamilton proposait un modèle financier qui pouvait aussi financer les retraites en profitant de la richesse créée par la réduction de la pauvreté.

D’autres personnes n’étaient pas aussi positives, incluant des intérêts particuliers, ceux dont l’activité était centrée autour de la gestion des « pauvres » et qui seraient mis au chômage si de nouveaux outils et de nouvelles opportunités augmentaient de manière importante, en réduisant le nombre de pauvres. Beaucoup de ceux-là comprenaient des circonscriptions démocrates, incluant des associations, des fondations, des universités et des agences sociales, qui avaient mis en place un certain nombre d’infrastructures au service des pauvres pour leur logement, leur alimentation et leur gestion. Si ces gens n’étaient plus pauvres, qu’allaient-ils eux devenir ? Quand nous fîmes une présentation à un groupe de fondations importantes, en association avec une société « d’entertainment » intéressée par l’utilisation de ses compétences pour faire de la formation de manière interactive, le chef des programmes pour les personnes à faible revenu chez Fannie Mae me dit que c’était l’exposé le plus déprimant auquel il avait jamais assisté. Cela signifiait que les pauvres n’avaient pas besoin de son aide, et que sa vie ainsi que son travail, n’avaient pas de but. Il semblait qu’il n’avait pas envie d’éradiquer la pauvreté. Le sens de sa vie était dépendant de l’existence de la pauvreté, qu’elle continue voire, augmente…

Les intérêts immobiliers qui espéraient réaliser l’embourgeoisement de certains quartiers, à la suite des réformes de l’aide sociale, n’étaient pas non plus contents. Ils se feraient plus d’argent en déplaçant les populations d’un lieu à l’autre plutôt qu’en aidant la population en place à améliorer sa situation sans déménager. Ils avaient des alliés dans les forces de l’ordre comme l’OIG (de l’HUD) qui avait gagné des financements, et qui générait des revenus en aidant un groupe de population à partir de sorte qu’une nouvelle catégorie puisse s’installer.

A la lecture de l’article du Washington Post de 1996 au sujet des services de la société technologique Edgewood, l’inspectrice générale du HUD aurait « ça suffit, je vais m’en occuper » en référence à Catherine, selon un cadre de cette administration.

Nous étions prévenus que l’inspection générale du HUD avait eu une réaction très négative au modèle de « réseaux locaux » pour les centres de formations communautaires, avec un des membres des équipes de force de l’ordre qualifiant ce progrès en vue « d’ordinateurs pour les nègres ». En bref, la vision que nous étions en train de proposer entrait en compétition avec le commerce organisé des forces de l’ordre qui consistait à balancer 200 agents en formation militaire dans un quartier pour l’encercler et arrêter beaucoup de jeunes qui étaient au mauvais endroit au mauvais moment, et qui ne pouvaient pas se payer un avocat. Tout cela demandait une approche et une philosophie différentes. Un modèle proposait d’aider les gens et de trouver un moyen d’améliorer leur situation. L’autre proposait de les regrouper et de les rejeter dehors, de manière à les remplacer par d’autres.

La vente très réussie des prêts du HUD rencontra aussi un problème avec le personnel du bureau de l’inspection générale du HUD. Selon les fonctionnaires du HUD le personnel de l’OIG du HUD voulaient que les gens en charge de la vente de portefeuilles écartent les prêts pour qu’ils puissent poursuivre certains propriétaires d’immeubles au civil et obtenir des pénalités. La vente des prêts était la meilleure formule pour les fonds de l’administration fédérale au logement et pour les résidents des immeubles ainsi que des communautés autour. Mais cela signifiait moins d’argent pour le business des « sheriffs de Nottingham » au sein de l’OIG du HUD. L’inspecteur général et le personnel de la direction juridique étaient apparemment indifférents aux intérêts du gouvernement au sens le plus large, sans compter les contribuables et les communautés.

Des années plus tard, quand l’inspectrice générale du HUD, Susan Gaffney, fut interrogée dans une déposition au sujet des taux de recouvrement des prêts immobilier des portefeuilles du HUD, avant et après le programme de vente des prêts que le groupe Hamilton avait lancé, elle répondit qu’elle ne le connaissait pas. Son attitude laissait entendre qu’il n’y avait pas là, une information importante. Ce qui signifie que chaque année, ce qui avait un impact de plusieurs milliards de dollars sur les fonds du FHA, n’était pas intéressant ! Les forces de l’ordre se focalisaient sur des activités qui faisaient de l’argent et prévoyaient des fonds et de la publicité pour leurs équipes. Cette philosophie lucrative était ostentatoire, de manière surprenante. Je me souvenais du membre du congrès qui quittant un dîner pour voter dans le comité budgétaire, comme il se pressait pour partir « soyons francs, jolie madame, je ne suis là que pour protéger mes intérêts ».

Fin 1995, le groupe Hamilton commença à travailler sur le « Community Wizard » un logiciel permettant aux communautés d’avoir un accès internet aux données publiques et à quelques données privées sur les ressources locales, incluant les impôts, les dépenses et les crédits fédéraux. La réaction initiale du Congrès, du Ministère et de notre réseau technologique, fut extraordinaire. Les gens étaient enthousiastes à l’idée qu’ils n’auraient plus à rester à travailler et à vivre dans l’obscurité. Il était relativement facile d’aider les gens à connaître les flux et les ressources financières existantes dans leur communauté grâce à ces nouveaux outils d’information. Le développement d’applications supplémentaires permit aussi d’avoir de nouveaux outils pour analyser le subventionnement, dans un contexte géographique, incluant des moyens de fixation des prix qui combinaient des bases de données importantes sur la législation et la règlementation gouvernementale avec toutes nos données sur les diverses ventes de prêts, prêts immobiliers, obligations municipales et actions permettant de financer la construction et l’immobilier. Ces outils auraient permis aux gens d’agir de manière efficace et de s’impliquer pour s’assurer que les ressources publiques étaient bien utilisées. Ces outils auraient permis aux investisseurs d’augmenter la performance des investissements locaux, et particulièrement de l’investissement et le financement dans les petites et moyennes entreprises ainsi que les producteurs agricoles.

Brochure “Community Wizard”

(Photo : Hamilton Securities Group)

Il y n’avait qu’un seul obstacle. Si les communautés avaient ainsi un accès facile aux données, alors les gens qui à Washington et à Wall Street voulaient la centralisation, seraient en difficulté. Des sociétés immobilières du HUD aux prisons privées, elles seraient pointées du doigt, vues comme des aberrations économiques hormis leur capacité à générer des bénéfices et des plus-values pour des personnes installées à l’intérieur du système. Et des milliards de contrats gouvernementaux, subventions et financements, montreraient aussi leur inefficacité économique, mis à part leur faculté à générer des profits pour des intérêts privés. En fait, les communautés étaient en bien meilleure santé sans toutes ces activités et financement. A travers notre logiciel, les citoyens pouvaient voir le coût de l’accumulation de « bénéfices pour nos amis » sur des décennies.

Un cas d’école fut l’entretien que j’eus avec un ancien de Dillon Read et que j’espérais recruter pour Hamiton en 1996. Il vint dans nos bureaux et durant ma présentation de nos projets pour l’entreprise communautaire, il me dit que la situation était irrattrapable, et que nos outils ne feraient aucune différence. Je mis en route notre Community Wizard et nos logiciels sur l’écran et lui demandait où il vivait. Il me répondit « Bronxville, New York ». Je fis imprimer par un de nos collaborateurs la liste des dépenses fédérales dans ce quartier, depuis notre base de données. Quand il lut le premier élément, il explosa de rage « 4 millions l’année dernière d’assurance d’inondation ? C’est ridicule. C’est tordu.” Quatre millions d’assurance inondation me paraissait assez innocent, je lui demandais “Qu’est-ce qui ne va pas ? ”. Il me répondit « Bronxville est sur une coline. Je vis à Bronwville depuis des années et je n’ai jamais vu ou entendu parler d’une inondation ». C’est typique d’une personne avec des années de connaissance d’un site, elle peut identifier les dépenses inutiles et créer de nouvelles opportunités beaucoup plus vite que d’autres, si on lui donne le détail des informations financières gouvernementales, comparé à quelqu’un qui ne connaît pas l’endroit.

Tandis que l’ancien associé de Dillon Read lisait le détail des dépenses annuelles, il devint de plus en plus agité. Le jour suivant nous avions planifié une conférence téléphonique après son retour sur New-York. J’appelai plusieurs fois à l’heure dite, mais la ligne était occupée. Quand j’arrivais à l’avoir, il me dit qu’il avait été en ligne avec le député maire de Bronxville pendant des heures, passant en revue les données que nous lui avions transmises. Il me dit « toute cette corruption doit cesser ». Je lui répondis « Je pensais que vous aviez dit que c’était sans issue ». Puis il répondit quelque chose du genre « ça c’était avant que je ne reçoive les chiffres pour mon quartier ». Il comprenait que la corruption s’enrichie d’un endroit puis d’un autre. Si les quartiers cessaient d’avoir, ou réorganisaient, le flux des fonds publics inutiles ou détournés, la situation pouvait changer de manière importante, nationalement et internationalement. Il fallait couper les cordons de la bourse des mauvaises personnes, dès la racine. Et il prit conscience combien d’argent était perdu par individu, et il vit le gâchis sur une échelle humaine, là où il pouvait comprendre en même temps que les ressources pouvaient être intelligemment utilisées, et qu’il pouvait faire quelque chose à ce sujet.

Cela se déroula cependant bien avant que nous nous soyons posé la question suivante « qui amenait la drogue et où allait l’argent provenant du trafic et d’autres activités illégales ? ». Si assez de gens arrêtaient le trafic et la consommation de drogues, alors qui aurait encore besoin de plus de prisons et de tous ces sous-traitants des forces de l’ordre, de la Guerre contre la Drogue ? Comment tout ceci était lié avec le marché des actions et le marché des prêts immobiliers ainsi qu’à la fraude sur ces marchés ?

Formuler et répondre à ces questions (ce que les communautés auraient été dans la capacité de faire avec des moyens comme notre « Community Wizard » et nos outils) et voilà beaucoup du trafic de drogues dans le genre « Iran-contra », l’industrie des prisons privées et les programme des forces de l’ordre du type « Sheriff de Nottingham » ( qui étaient tant à la mode à la Maison Blanche, au Département de la Justice et au Ministère du logement et son administration…) qui se serait retrouvés le bec dans l’eau.

Malheureusement, cela aurait aurait pu avoir de profondes conséquences pour le marché financier existant, et beaucoup trop d’obligations privées et étatiques dépendaient du flux continu du gâchis que représentait ces dépenses publiques.

Parmi nos actions, nous commençâmes à publier sur internet les cartes des prêts immobiliers défaillants du HUD, les lieux qui avaient des portefeuilles de prêts défaillants significatifs et pour encourager le HUD à proposer des ventes sur un site, avec des ventes qui permettraient aux enchérisseurs de faire des enchères sur différents types de prêts et propriétés reliés au HUD, mais sur un seul endroit géographique. Si cette méthode réussissait, elle nous aurait permis aussi de créer des enchères qui auraient optimisé la performance globale du gouvernement dans un site donné, incluant les actifs d’autres agences ainsi que des contrats, subventions et services.

La carte de South Central Los Angeles, Californie

(Hamilton Securities Group)

L’une des cartes que nous mîmes en place au printemps 1996 montrait des maisons unifamiliales qui étaient financées par des prêts immobiliers défaillants du HUD, à South Central Los Angeles, Californie. La carte montrait des défaillances et des pertes significatives pour le HUD, dans les mêmes zones où l’on observait l’épidémie de crack décrite par Gary Webb dans Dark Alliance. Une si grande proportion de défaillance est symptomatique d’un problème systémique grandissant, incluant une fraude industrielle. Cela pouvait se produire par exemple, dans des situations dans lesquelles les prêts étaient utilisés pour financer des maisons au-dessus du prix du marché avec des évaluations gonflées (un schéma récurrent de fraude du HUD illustré dans la série télévisuelle les Sopranos) ou lorsque les prêts défaillants ou les biens saisis étaient transférés à des tiers privés, à des prix inférieurs à ceux du marché, ou lorsque ce type de fraude sur les prêts soutenait des créances (telles que celles émises par Ginnie Mae, Freddie Mac et Fannie Mae) sans garantie réelle en contrepartie. C’est le type de fraude au prêt dont les blanchisseurs profitent dans le sens qu’ils peuvent les multiplier. Los Angeles était aussi une zone avec le plus grand flux d’activités pour le Département de la Justice et son fonds de saisie d’actifs. Que ce soit les arrestations pour drogue, les incarcérations, les saisies et confiscations d’actifs, ces cartes mettaient en lumière les zones qui représentaient l’affairisme de masse pour les opérations du genre « Sheriff de Notthingham ».

Carte de Washington D.C.

(Hamilton Securities Group)

Carte de la Nouvelle Orléans

(Hamilton Securities Group)